|

证券时报记者 杜志鑫

基金参与上市公司治理又添新案例。6月28日,大商股份召开2013年第一次临时股东大会,主要审议资产重组相关议案,虽然重仓持有的基金大多数并未出席此次会议,不过,他们通过网络投票使该议案胎死腹中。

大商股份股东大会现场表决

控制权争夺激烈

故事还得从2012年说起。2012年三季度、四季度,深圳茂业商厦有限公司在二级市场买入大商股份,持股分别达到4.56%、4.89%,2013年2月7日,茂业一举在二级市场增持大商股份至5%,达到举牌红线。茂业此前曾在二级市场买入并成功控制了成商集团、渤海物流,对于大商股份来说,同样是经营百货业务的茂业这个“门口的野蛮人”来势汹汹。

2月9日,大商股份管理层为了捍卫控制权,大商股份停牌讨论重组事宜。5月27日,大商股份抛出了重组方案:拟以每股38元(分红除权后为37元)共计48.85亿元的交易价格,分别向大商集团和大商管理发行股份6010.89万股和7190.89万股,收购大商集团和大商股份商业零售业务及有关资产,同时附带募集配套资金总额不超过12亿元。

对于这一重组方案,基金表示不满意,主要理由是注入资产估值太贵,将摊薄和稀释原来投资者的股份权益。5月28日,大商股份股价上涨2.78%,此后大商股份股价持续下跌。

6月6日至6月13日,大商股份再度停牌。停牌期间,大商股份调整了重组方案,新方案将增发价格从每股38元(分红除权后为37元)上调至每股53元(分红除权后为52元),同时取消了向特定投资者非公开发行股票募集12亿元配套融资项目。大商管理层作出大幅度的让步。

根据新方案,定增重组完成后,大商集团、大商管理及一致行动人将合计持有公司30.91%的股份,大商股份董事长牛钢将成为大商股份的实际控制人,实现管理层收购(MBO)目标。

基金起关键作用

在重组方案浮出水面后,基金等机构投资者的态度至关重要。因为大商股份的股权比较分散,没有拥有绝对话语权的控股股东,谁获得基金支持,谁就拥有话语权。因此,无论是牛钢还是茂业,都使出浑身招数争取基金支持。

牛钢在6月28日的股东大会上表示,为了获得支持,他在北京和上海与基金进行了沟通,正因为此,增发价格也作出了调整。

茂业方面,更是积极和基金沟通,并提出了修改公司章程的议案,即“持有百分之三以上有表决权股份的股东可以提名董事和监事候选人。”这是基金等机构投资者希望看到的改善公司治理结构的提案。

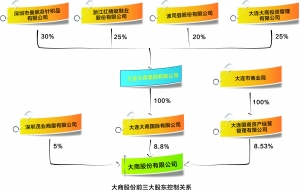

公开资料显示,2013年一季度,在大商股份的前三大股东中,第一大股东大连大商国际有限公司持股比例为8.8%,第二大股东大连国资委控制的大连国商资产经营管理有限公司持股比例为8.53%,第三大股东深圳茂业商厦有限公司持股比例为5%。

从基金一季报和大商股份公布的一季报来看,基金持股数达到6751.3万股,占大商股份总股本比例23%,如果算上保险以及券商集合理财的持股数,持股比例更是达到28%,因此,基金的话语权远远超过前三大股东。

具体来看,大商股份是富国、博时、国海富兰克林等基金公司旗下基金2013年一季度的重仓股,其中,富国天惠基金持有大商股份1400万股,占该基金净值比例11.06%,为该基金第一大重仓股;博时精选基金持有1360万股,为该基金第三大重仓股,占该基金净值比例5.98%;国海富兰克林弹性市值持有756.68万股,为该基金第四大重仓股,占该基金净值比例5.6%;东方精选持有755万股,为该基金第一大重仓股,占该基金净值比例5.32%。

定增方案遭基金否决

牛钢及其管理团队抛出的定增重组方案遭到了基金的否决。在6月28日的临时股东大会上,基金等机构投资者通过网络投票反对该方案。

深圳一家券商研究员表示,在牛钢及其管理团队让步调整重组方案后,新方案也获得了一部分持股数较少的基金等机构投资者的认可,不过持股数较多的基金并未让步,因此,该方案未获通过。

据知情人士介绍,大多数基金这次之所以否掉定增方案,最主要的原因还是认为注入上市公司的资产估值太贵,而且拟注入资产的盈利能力一般。公开资料显示,拟收购的大商集团下属商业零售业务标的资产的净资产账面净值25471.2万元,资产评估定价222403万元,评估增值率773%;拟收购的大商管理下属商业零售业务标的资产的净资产账面价值14156.17万元,交易评估定价266063万元,评估增值率1779%。

另外一位持有大商股份的基金经理还表示,大商股份这么多年的公司治理一直存在缺陷,尤其在利润释放上,管理层想释放多少就释放多少,而且在会计处理上非常保守,存在摊销很大、年限很短等问题。

针对外界对大商股份利润释放的问题,牛钢在6月28日的股东大会上则表示,每个企业所处的发展阶段不同,不可能要求一个处于发展期的公司给大家过好日子。

在大商股份调整重组方案并公告将举行临时股东大会时,茂业又提出了增加临时提案的要求,茂业的临时提案提出修改公司章程,虽然不少基金对此表示支持,但是该提案未获通过。

在茂业提出的议案十二条“关于修改公司章程的临时提案”中,公司章程修改为“持有公司百分之三以上有表决权股份的股东可以提名董事和监事候选人,持有公司有表决权股份不足百分之三的股东可以联合提名董事和监事候选人,但联合提名的股东持有的公司有表决权股份累加后应达到公司有表决权股份的百分之三以上。”

由于修改公司章程关联方不需要回避表决,因此,虽然茂业提案获得了1.12亿股的支持票,但是反对票却有7334.5万股,有业内人士推测,反对票可能主要来自第一大股东和第二大股东。

未来走向存变数

在大商股份此次定增重组方案被否之后,在牛钢及其管理团队、大连国资委、茂业与基金等投资者的角力中,短期大商股份的发展受到一定影响,未来走向也充满变数。

上述多年跟踪大商股份的基金经理表示,现在定增重组方案被否,对于牛钢来说,最重要的还是要提升股权比例,因此,牛钢需要重新提重组方案。反之,如果牛钢放弃重组,转身大商集团,短期对上市公司可能更加不利。同时,如果让茂业进来重振上市公司,短期也不现实,因此,短时间来说,大商股份面临较大的困难。

在股东大会召开之前,大商集团高管也曾表示,方案如果被否决,大商集团不会参与股权争夺,而会彻底解放自己,专心拓展大商集团的商业版图。股权争夺之后一旦易帜,牛钢离开大商股份,那些大商骨干、老员工也将“追牛而去”。

不过也有基金经理表示,牛钢应该不会放弃大商股份,因为大商集团与大商股份有很大的利益关系,如果没有了大商股份这颗棋子,大商集团的关联交易也面临困境,大商集团的利益也将受损。

也有业内人士表示,除了牛钢之外,大连国资委的态度也至关重要,如果牛钢放弃大商股份,不排除大连国资委参与控股权的争夺。同时,从茂业过去的操作路径来看,曾成功举牌并控制成商集团、渤海物流,现在瞄准大商股份,茂业也应该不会放弃控制权的争夺。

作者:杜志鑫