2021年2月,北上资金延续1月的强势状态,净流入412亿元。板块分布来看,陆股通标的新增科创板,主板配比上升,创业板配比下降。消费超配比例上升,科技低配比例扩大,金融和周期的低配比例继续收窄。加仓顺周期和高景气的资源品&;;中游制造(有色金属、机械、化工)、金融(保险、银行),逆势加仓电气设备;减仓高估值板块(食品饮料、电子、军工等)。陆股通持股扩散,前20大、前50大和前100大重仓股占比均有所下降。

核心观点

·2021年2月北上资金持续大幅流入,当月净流入规模412亿元,延续了1月的强势状态。

·2021年2月末陆股通持股市值为24519.3亿元,较前一个月下降86亿元;占同期A股自由流通股市值的比例为6.95%,较前期下降0.09%。

·从陆股通持股的板块分布来看,陆股通标的新增科创板,北上资金主板持股市值占比上升;创业板持股市值占比有所下降。具体地,主板持股市值占比上升0.15%;科创板占比0.06%;创业板占比下降0.21%。目前陆股通持股仍超配创业板,超配比例为3.58%;主板和科创板分别低配3.36%和0.22%。

·大类行业的配置方面,陆股通持股中,资源品、金融地产和公用事业等占比提升,TMT和医疗保健和消费服务等占比下降;整体行业配置进一步均衡。

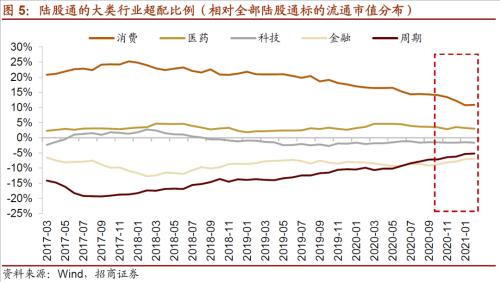

·以全部陆股通标的流通市值的分布为基准,陆股通目前在消费和医药行业仍处于超配状态,医药超配比例继续下降,消费超配比例上升;其他行业均处于低配状态,金融和周期的低配比例继续收窄。具体看,2月末消费、医药、科技、金融、周期的超配比例分别为10.85%、2.98%、-1.63%、-6.97%、-5.23%。

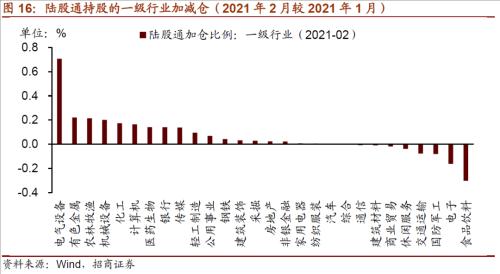

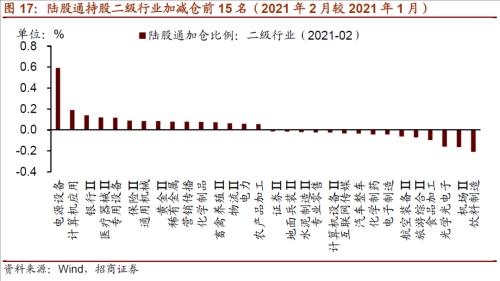

·主动调仓方面,电气设备、有色金属、农林牧渔、机械设备等行业加仓比例较高,食品饮料、电子、国防军工等行业减仓比例较高。具体到二级行业,加仓比例最高的行业为电源设备、应用和银行Ⅱ,加仓比例分别为0.59%、0.19%和0.14%,减仓幅度最高的为饮料制造、机场Ⅱ和光学光电子,减仓比例为0.21%、0.16%和0.16%。

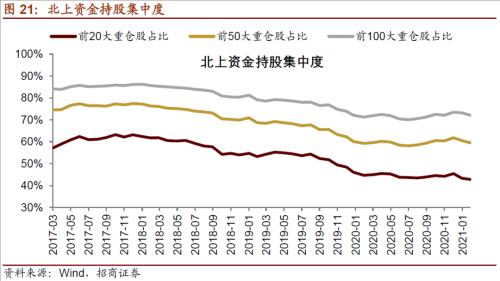

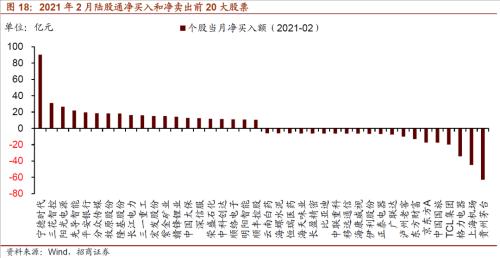

·个股方面,2月北上资金的持股略从前100大重仓股扩散,持股集中度下降。前20大、前50大、前100大重仓股持股市值占总持股规模的比例分别为42.85%、59.53%、72.13%,较前一个月份分别变化-0.53%、-1.06%和-1.11%。2月个股净买入规模最高的包括宁德时代(行情300750,诊股)、三花智控(行情002050,诊股)和阳光电源(行情300274,诊股),净卖出规模最高的包括贵州茅台(行情600519,诊股)、上海机场(行情600009,诊股)和格力电器(行情000651,诊股)。

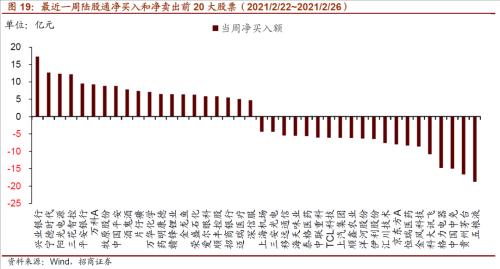

·最近一周(2021/2/22-2021/2/26)北上资金加仓多只电气设备和银行个股,如宁德时代、阳光电源、兴业银行(行情601166,诊股)和平安银行(行情000001,诊股)等,其中兴业银行是最近一周净买入规模最高的个股。净卖出规模最高的为五粮液(行情000858,诊股)、贵州茅台、中国中免(行情601888,诊股)、格力电器、科大讯飞(行情002230,诊股)等,行业不一。最近一周净增持强度最高的仍为科博达(行情603786,诊股),净增持强度3.40%,连续多周大幅增持;净增持强度较高的还有山鹰国际(行情600567,诊股)、汉钟精机(行情002158,诊股)、金龙鱼(行情300999,诊股)等。

风险提示:政策超预期收紧

01

北上资金流向及持股规模

2021年2月,北上资金延续了1月的强势状态,累计净流入412亿元,为连续第四个月大幅流入。从月内来看,前两周北上资金持续流入,月末最后一周即春节后第一周受美债收益率大幅上行导致全球风险偏好下降的影响,北上资金转为净流出。

2021年2月末陆股通持股市值为2.45万亿元,较前一个月减少86亿元;占同期A股自由流通股市值的比例为6.95%,较前期下降0.09%。具体地,2021年2月末陆股通持有的股票2223只,其中沪市持股953只,对应市值1.32万亿元;深市持股1270只,对应市值1.13万亿元。

02

陆股通板块配置

从陆股通持股的板块分布来看,2月开始陆股通标的新增科创板股票,北上资金主板持股市值占比上升;创业板持股市值占比有所下降。具体地,主板持股市值占比86.98%,较前期上升0.15%;科创板占比0.06%;创业板占比12.96%,较前期下降0.21%。

对比全部陆股通标的流通市值分布,目前陆股通持股仍超配创业板,且超配比例在2月有所扩大,超配3.58%;而主板和科创板均为低配,分别低配3.36%和0.22%,主板低配比例进一步扩大。

03

陆股通持股的行业配置

大类行业的配置方面,陆股通持股中,资源品和金融地产的配比大幅提升,公用事业配比有所提升,TMT、医疗保健、消费服务和中游制造配比下降明显。具体地,2月末资源品、金融地产配比分别提升0.83%、0.55%至10.3%、15.5%;公用事业配比提升0.08%至1.5%;TMT、医疗保健、消费服务、中游制造配比分别下降0.46%、0.38%、0.35%、0.22%至11.8%、11.6%、30.6%、18.3%。

以全部陆股通标的流通市值的分布为基准,陆股通持股目前在消费和医药行业仍处于超配状态,医药超配比例继续下降,消费超配比例上升;其他行业均处于低配状态,金融和周期的低配比例继续收窄。具体来看,2月末消费、医药、科技、金融、周期的超配比例分别为10.85%、2.98%、-1.63%、-6.97%、-5.23%。

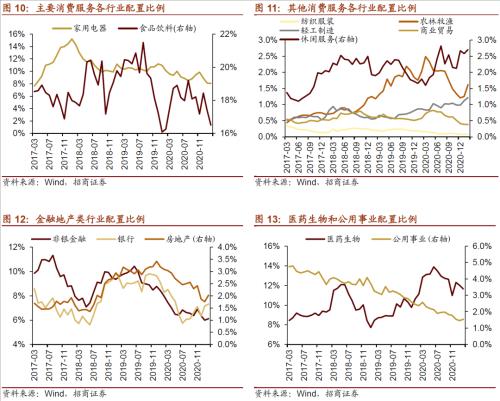

从细分行业来看,TMT一级行业中,除传媒行业配比提升外,电子、计算机、通信配比均有所下降。其中,电子行业占比下降0.47%至6.55%;传媒行业占比提升0.04%至1.75%;计算机配比下降0.03%至2.87%;通信配比下降0.01%至0.60%。

上游资源品行业中,有色、化工、钢铁、采掘、建材配比均提升,其中化工、有色配比上升幅度较大。具体地,化工行业配比提升0.26%至4.75%;有色金属配比提升0.33%至1.83%;钢铁、采掘、建材配比分别提升0.15%、0.07%、0.02%至0.97%、0.64%、2.09%。

中游制造业中,电气设备、机械和建筑装饰行业配比提升,军工、交通运输和汽车配比下降。电气设备配比分别提升0.17%至7.19%;机械配比提升0.06%至4.31%;建筑装饰配比提升0.07%至0.58%;军工配比下降0.08%至0.56%;交通运输配比下降0.19%至2.41%;汽车配比下降0.23%至3.26%。

消费服务类行业中,除农林牧渔和轻工制造配比有提升外,其他行业配比均有所下降。具体地,食品饮料配比下降0.89%至16.51%;家电配比下降0.05%至8.07%;商业贸易配比下降0.01%至0.39%;轻工制造配比提升0.10%至1.22%;农林牧渔配比提升0.36%至1.61%。

金融地产类中,银行、非银金融和房地产配比均提升。银行配比提升0.16%至7.32%;非银金融配比提升0.12%至6.12%;房地产配比提升0.26%至2.02%。

行业占比下降,持股占比下降0.38%至11.65%。

公用事业占比提升0.08%至1.54%。

从所有一级行业占比来看,农林牧渔业占比提升0.36%,提升幅度最大;食品饮料配比降幅最大,下降0.89%。其它占比增幅较大的还包括有色金属、房地产和化工,分别提升0.33%、0.26%和0.26%;其它降幅较大的还有电子、医药和汽车等行业,分别下降0.47%、0.38%、0.23%。总体看,市值占比提升的以低估值和顺周期行业为主,配比下降的以高估值行业为主。

陆股通主动调仓方面,消费服务行业小幅流出,资源品和中游制造大幅流入,其他大类行业均为小幅流入。从陆股通增持额在不同大类行业的分布来看,北上资金按净买入金额由大到小依次排序为中有中游制造、资源品、金融地产、医疗保健、TMT和公用事业,分别净买入192.9亿元、112.6亿元、45.7亿元、34.8亿元、32.8亿元和17.0亿元。北上资金在消费服务小幅净卖出9.2亿元。

按照申万一级行业分类,从北上资金主动调仓的情况来看,2月增持比例较高的主要包括电气设备、有色金属、农林牧渔和机械设备。其中,电气设备加仓比例最高,达到0.71%;其他行业加仓比例分别为0.22%、0.21%、0.20%。食品饮料大幅减仓,减仓比例达到0.30%;其他减仓的包括电子、国防军工等。

从二级行业看,2021年2月陆股通加仓比例最高的行业为电源设备、计算机应用和银行Ⅱ,加仓比例分别为0.59%、0.19%、0.14%,其他加仓比例较高行业还包括医疗器械Ⅱ、专用设备等。减仓幅度最高的为饮料制造,减仓比例达到0.21%;其次为机场Ⅱ和光学光电子,减仓比例均为0.16%。

04

陆股通重仓股

2021年2月,陆股通个股净买入规模最高的个股主要集中在电气设备,包括宁德时代、三花智控、阳光电源,分别净买入90.32亿元、31.07亿元26.47亿元。净卖出规模最高包括贵州茅台、上海机场和格力电器,分别净卖出63.03亿元、44.95亿元、34.31亿元。

具体的,就最近一周而言,北上资金继续集中买入银行和电气设备行业个股,如兴业银行、平安银行、宁德时代、阳光电源等,分别净买入17.3亿元、9.5亿元、12.7亿元、12.3亿元,兴业银行是所有个股中最近一周净买入规模最高的。净卖出规模最高的为五粮液、贵州茅台、中国中免、格力电器、科大讯飞等,行业不一,净卖出额分别为17.7亿元、14亿元、13亿元、10.8亿元、10.6亿元。最近一周净增持强度最高的为科博达,净增持强度为3.40%,连续三周大幅增持;净增持强度较高的还有山鹰国际、汉钟精机、金龙鱼等。

2021年2月北上资金的持股集中度下降。前20大、前50大、前100大重仓股持股市值占总持股规模的比例分别为42.85%、59.53%、72.13%,较前一个月分别变化-0.53%、-1.06%和-1.11%,意味着前20大重仓、前50大和前100大持股集中度均下降。