全球经济存在10 年左右的周期规律,又被称为“朱格拉”周期。回溯历史,每一轮“朱格拉”周期中,或新产业(行情300832,诊股)崛起,往往会引发强设备投资浪潮。

疫情下的“朱格拉周期”与以往有何不同?通过纵向比较以往和本轮“朱格拉”周期的异同之处,挖掘能源革命周期下的投资机会。

“朱格拉”周期历史回溯:全球平均每10年一次轮回

—

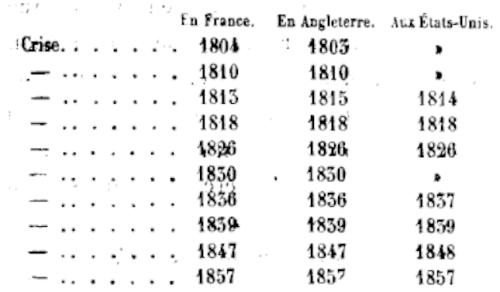

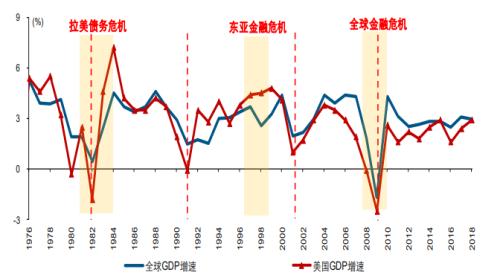

全球经济存在10年左右的周期规律,又被称为“朱格拉”周期;对此的解释有很多种,长期跟踪经验来看,设备投资周期解释力最强。朱格拉(1862)通过观察美、英、法三国的商业危机发生时间,最早提出经济中存在长度为10年左右的周期性波动规律。对这一中周期解释力最强的,长期跟踪经验来看,主要是设备投资周期。设备投资的周期波动规律,缘于设备使用存在自然寿命年限,因此每隔一段时间,设备都需要进行重新投资。

朱格拉提出长度为10年左右的经济周期性波动

数据来源:朱格拉(1862)

全球经济存在10年左右的周期规律

数据来源:Wind、开源证券研究所

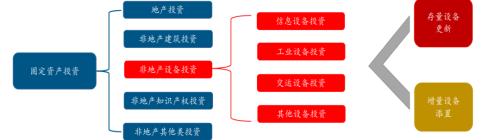

企业设备投资主要包括设备存量更新和增量添置这两种投资类型

资料来源:BEA、开源证券研究所

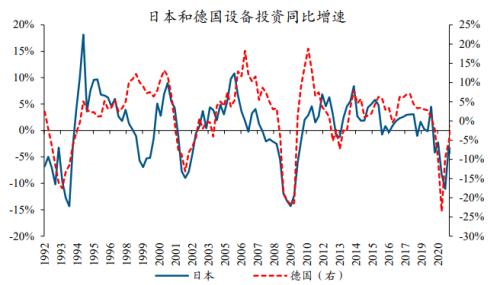

全球范围内,美国“朱格拉”周期规律最为明显,其他经济体也有类似规律。历史经验来看,“朱格拉”周期的具体表现,与不同经济体的发展模式、所处发展阶段等紧密相关。纵观全球主要经济体,作为全球经济火车头的美国因为较早完成经济转型,同时经济结构较为稳定、且以内需增长驱动为主,“朱格拉”周期规律最为明显,平均每10年左右经历1次轮回。日本、德国等经济体也存在类似的周期波动规律。不过,由于贸易依赖度高、易受外部环境干扰等缘故,日德等国的周期特征,部分阶段不够突出。

美国设备投资存在明显周期波动规律

数据来源:Wind、开源证券研究所

日、德等设备投资也存在类似的周期波动规律

数据来源:Wind、开源证券研究所

历史回溯来看,每一轮“朱格拉”周期的持续时长相近,但其中的企业设备投资强度、经济增长动能大相径庭。以美国为例,1982年至今,已经历4轮完整的朱格拉周期。其中,1990年至2002年的“朱格拉”周期,设备投资增速中枢最高、接近8%,周期内设备投资增速在上行通道中的时间长达34个季度。相反,1982年至1990年的“朱格拉”周期中,设备投资增速中枢仅4%上下,设备投资增速在上行通道中的时长也只有6个季度。不难发现,不同“朱格拉”周期中,企业设备投资的强度差异显著,最终的结果是经济增长动能大相径庭。

美国每一轮“朱格拉”周期的持续时长相近,但其中的设备投资强度大相径庭

数据来源:Wind、开源证券研究所

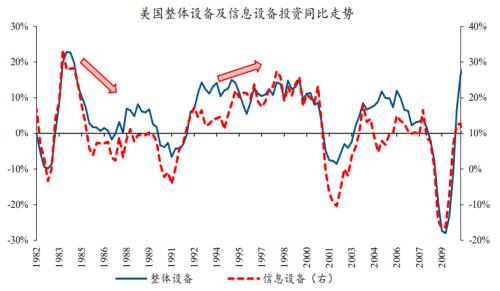

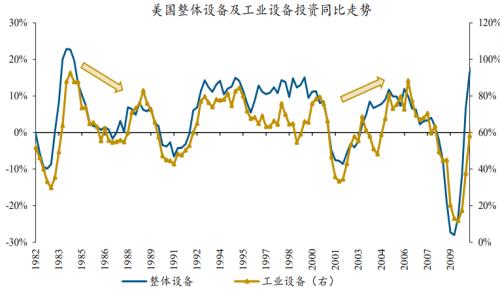

历轮“强”设备投资周期,均出现了大规模产业升级或崛起;相反,如果缺少产业升级大逻辑的支持,设备投资周期往往偏“弱”。还是以美国为例,1990年至2002年的“朱格拉”周期中,设备投资长时间表现强势,缘于以互联网为首的信息产业崛起、带来了大量的信息设备投资需求。与之类似,2002年至2009年,设备投资经历长时间高增背后,是工业行业产业结构升级、带动工业设备投资大幅扩张。与上述2个“朱格拉”周期表现相反,1982年至1990年,由于缺乏产业升级或新产业崛起,信息、工业及整体设备投资长期表现低迷。

1990年后,信息设备投资高增、支撑整体设备投资

数据来源:Wind、开源证券研究所

2002年后,工业设备投资高增、支撑整体设备投资

数据来源:Wind、开源证券研究所

疫情下“朱格拉”周期:部分产能加速出清、周期力量酝酿

—

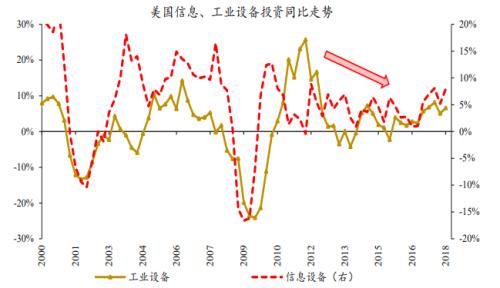

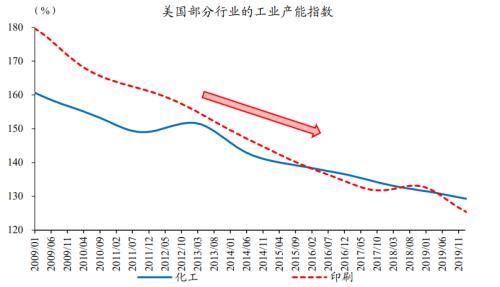

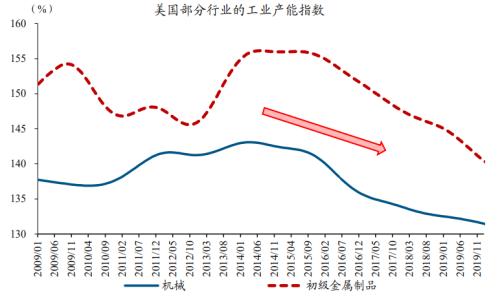

疫情前,以美国为首的主要经济体经历了一轮完整的“朱格拉”周期,经过多年演绎,设备投资强度持续走低、部分传统行业产能不断下滑。以美国为例,2009年至2020年,经历了一轮完整的“朱格拉”周期。与前2轮“朱格拉”周期相比,这一轮周期中,美国设备投资增速仅自低位反弹了5个季度,随后便进入到近10年的趋势回落通道。出现这一情况背后,是大规模产业升级及新兴产业崛起的持续缺位。由于设备投资强度持续走低,美国化工、印刷、金属制品、机械等传统行业的产能出现持续下滑。

过往10年,美国设备投资持续处于缩减通道

数据来源:Wind、开源证券研究所

过往10年,美国工业、信息设备表现低迷

数据来源:Wind、开源证券研究所

过往10年,美国化工、印刷的产能持续回落

数据来源:Wind、开源证券研究所

过往10年,美国机械、金属制品的产能持续回落

数据来源:Wind、开源证券研究所

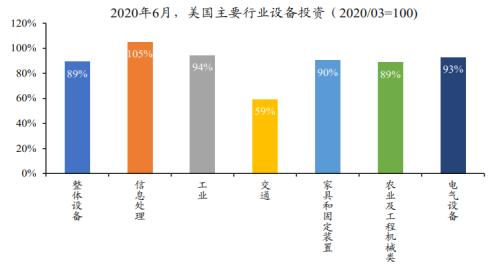

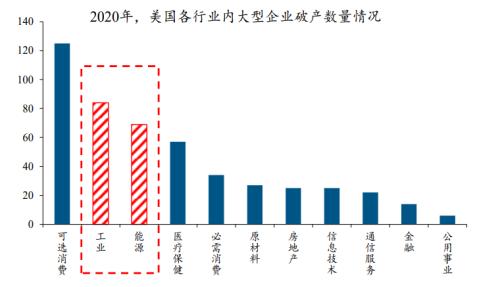

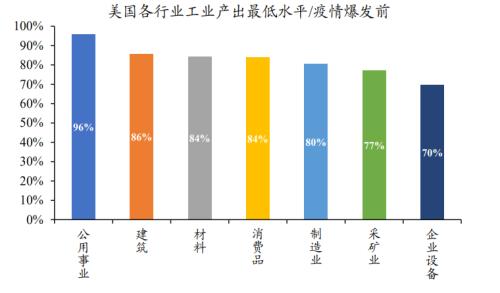

疫情的爆发,使得美国等主要经济体的部分传统行业出现企业破产潮,产能进一步去化。还是以美国为例,2020年3月,美国疫情集中爆发并快速恶化,拖累各类经济活动大幅降温。仅仅1个季度之后,美国整体设备投资同比增速骤降至-18%的历史“冰点”,对病毒暴露风险较大的交运行业,设备投资规模更是大幅缩减至疫情前水平的59%。疫情冲击下,美国工业、能源等传统行业纷纷出现企业破产潮,产能进一步去化。

疫情爆发,使美国设备投资增速跌至历史低位

数据来源:Wind、开源证券研究所

疫情后,美国部分行业设备投资规模大降

数据来源:Wind、开源证券研究所

美国工业、能源等行业出现大规模的企业破产潮

数据来源:Wind、开源证券研究所

美国主要行业工业产出大幅下滑

数据来源:Wind、开源证券研究所

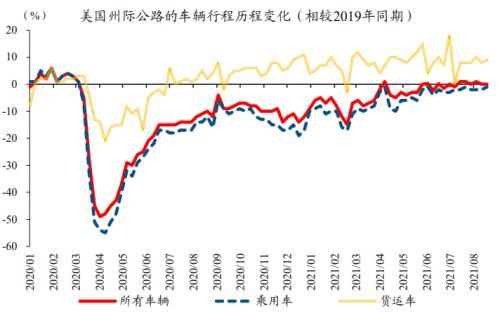

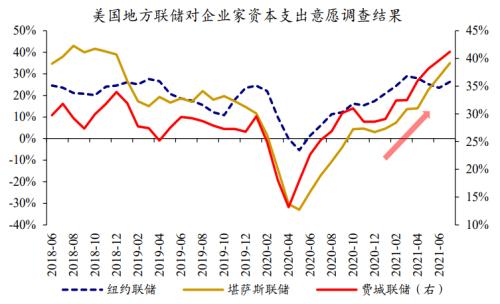

直至2020年2季度,伴随疫情冲击逐步缓解、经济活动重新升温,美国等主要经济体的企业家信心及设备投资意愿才开始企稳。比如,受益于防疫水平逐步提升,美国各州于2020年2季度开始解封,各类经济活动随之重启。随后,尽管疫情出现过阶段性反扑,但凭借快速积累的防疫经验,美国政府再未实施大规模封锁,并有序推动复工复产。这一背景下,美国各类经济活动重新升温,支撑企业家信心及设备投资意愿开始企稳。

2020年2季度起,美国线下经济活动重新升温

数据来源:Wind、开源证券研究所

2020年2季度起,美国企业家资本开支意愿企稳

数据来源:Wind、开源证券研究所

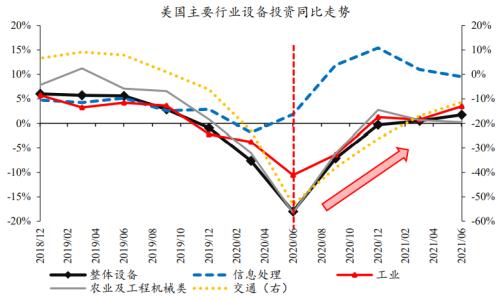

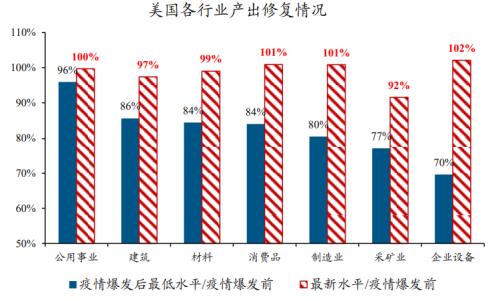

2020年下半年以来,美国等主要经济体的设备投资增速重新进入上行通道,新一轮“朱格拉”周期正在酝酿。伴随着企业家信心修复,美国设备投资同比增速自低点开始反弹,2020年下半年至今,由-18%反弹至1.8%(两年复合增速)。其中,信息、工业设备投资两年复合增速,也已分别升至9.5%、3.5%。过往10年设备投资的持续缩减、疫情导致部分产能进一步出清,叠加设备投资增速重新进入上行通道,皆指向新一轮“朱格拉”周期正在酝酿。

美国设备投资增速开始止跌反弹

数据来源:Wind、开源证券研究所(2021年为复合增速数据)

美国部分行业产能利用率已修复至疫情前水平

数据来源:Wind、开源证券研究所

“朱格拉”周期会否重启:能源革命下的新常态

—

与以往不同的是,全球碳中和背景下能源革命的兴起,可能对新一轮“朱格拉”周期的演进,产生深远影响。近年来,随着全球气候变暖越发引人关注、叠加极端气候频出,主要经济体对碳减排的关注度越来越高。经过全面、详细的讨论验证后,中国、美国、欧盟等经济体领导人在2021年4月举办的“2021年世界领导人气候峰会”上,展现了各自完成碳减排的决心。其中,作为后发经济体,中国表现出空前的决心,明确表态“力争2030年前实现碳达峰,2060年前实现碳中和”。美、欧等主要发达经济体,也纷纷重申将在2050年前实现碳中和。

2021年,主要经济体纷纷公布实现碳中和的时间目标

资料来源:人民日报、EU、White House、“2021年世界领导人气候峰会”、开源证券研究所

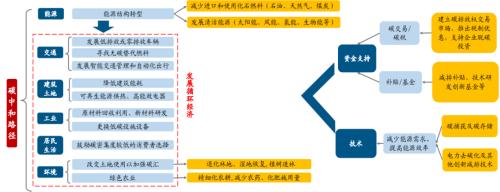

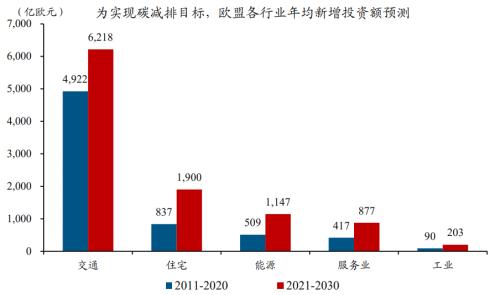

碳中和政策将全方位改变过去的经济运行模式,为全球带来大量的设备增量添置投资需求。1990年的互联网思潮,曾引发全球大规模的信息设备投资浪潮。与互联网思潮相比,碳中和政策的影响范围将更大、影响面更广。比如,碳中和政策下,清洁能源相关投资将持续高增。同时,交运、工业等碳排放“大户”,为了提高能源利用效率以及降低碳排放量,需要进行大规模设备升级改造。此外,所有行业都将面临碳监测、碳捕获及碳存储的硬性约束,而这将带来大量的设备投资需求。诸如此类,不一而足。

碳中和政策将全方位改变过去的经济运行模式

资料来源:开源证券研究所

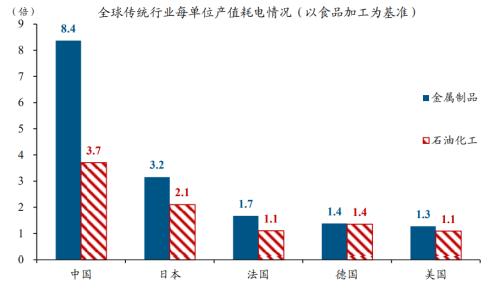

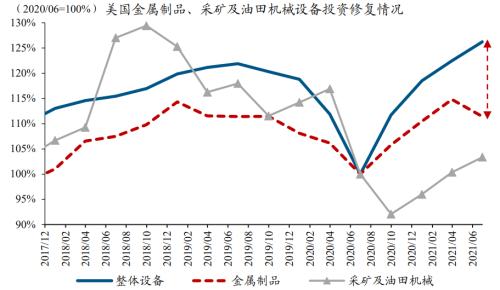

碳中和背景下,采掘、基本金属冶炼等部分传统行业,产能扩张将受到严重约束。以往模式下,采掘、基本金属冶炼等传统行业不存在碳排放的约束,产能可以随意扩张。但随着碳中和政策的落地实施,这些行业因为是碳排放“大户”,资本开支重心或将转向清洁能源相关,传统产能扩张将严重约束。以美国为例,拜登上任后,为加快绿色能源发展,暂停发放了石油和天然气的开采许可,相关行业设备投资随之开始下滑。2021年以来,尽管石油和天然气价格大涨,但受碳减排的硬性约束等影响,美国相关行业的设备投资继续低企。

石油化工、金属制品等传统行业的耗能较高

数据来源:IEA、开源证券研究所

2021年以来,美国采矿等机械设备投资表现低迷

数据来源:Wind、开源证券研究所

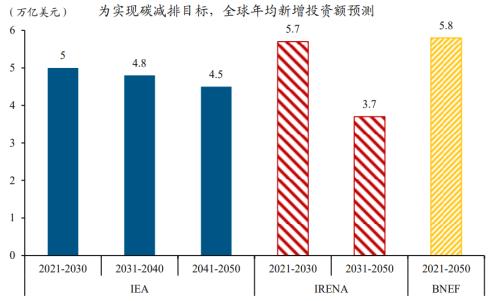

展望未来,中、美、欧等主要经济体引领下,新一轮“朱格拉”周期或将打上明显的“能源革命”烙印。IEA、IRENA、BNEF[1]等主流机构的测算显示,为了实现碳中和目标,全球未来每年的相关投资规模将高达5万亿美元上下,为2010年至2019年全球年均新增固定资产投资规模的6倍。当然,正如上文所分析,中美欧等全力推动碳中和、引领全球能源革命展开的大图景下,新一轮“朱格拉”周期或将带有极强的结构特征。

2021年起,全球年均减碳投资将达到5万亿美元

数据来源:IEA、IRENA、BNEF、开源证券研究所

2021年起,欧盟年均减碳投资将超过1万亿欧元

数据来源:EU、开源证券研究所

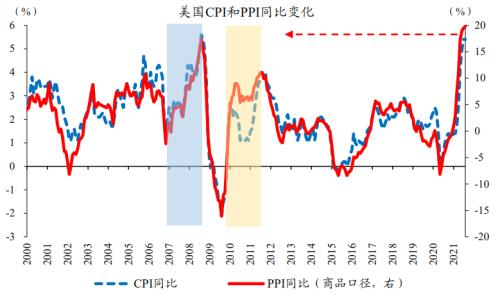

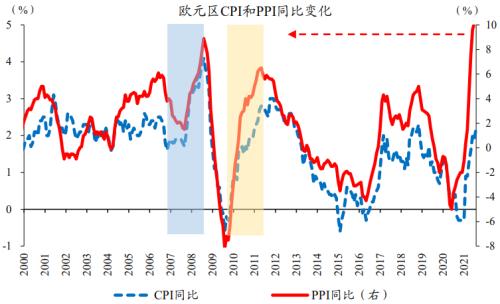

能源革命下的“朱格拉周期”,传统能源、原料供给的持续受限,或将导致商品价格长期高企、全球通胀“高烧不退”,以及部分抢得“先机”的传统行业维持高利润状态。对于全球经济而言,碳中和引发的设备增量添置投资浪潮,将为需求注入“强势动能”。但同时,由于需求仍将保持一定增长、而供给弹性受限,油、煤及钢铝等传统能源、原料的供需缺口或将持续存在、价格趋于高企。受此影响,全球通胀或高烧难退,部分抢得“先机”的传统行业有望长期维持高利润状态。

本轮CRB指数的上涨速度、幅度,远远超出以往经济修复阶段

数据来源:Wind、开源证券研究所

年初以来,美国CPI、PPI同比高增

数据来源:Wind、开源证券研究所

年初以来,欧元区CPI、PPI同比高增

数据来源:Wind、开源证券研究所

经过研究,我们发现:

1、朱格拉(1862)通过观察美、英、法的商业危机时间,最早提出经济中存在10年左右的周期性波动规律。对这一周期解释力较强的是因设备更新换代的需要,带来的设备投资周期。主要经济体的经验显示,“朱格拉”周期一般在10年左右。

2、设备投资包括存量更新和增量添置投资。美国等经验显示,以设备存量更新投资为主时,设备投资强度往往温和。相反,一旦产业升级或新产业崛起,设备增量添置投资的大幅扩张,将引发强设备投资浪潮,如美国2000年前互联网崛起时期。

3、疫情前,2009年至2020年,美国经历了一轮完整“朱格拉”周期。由于未出现大规模产业升级及新产业崛起,设备投资增速的下滑时间远长于前几轮。受制于投资不足,金属冶炼、采掘等部分传统行业,产能持续下滑。

4、疫情的爆发,使美国等经济体的设备投资增速骤降至历史低位,工业、能源等行业更是出现破产潮、产能进一步出清。直至2020年2季度起,伴随疫情冲击缓解、经济逐步重启,美国等企业家的信心及设备投资意愿才开始企稳回升。

5、展望未来,部分产能大幅去化及设备投资反弹,皆指向新一轮“朱格拉”周期正在启动。但不同过往,中美欧等全力推动碳中和、引领全球能源革命展开的大图景下,新一轮“朱格拉”周期或将带有极强的结构特征。如:清洁能源投入持续高增,工业、交运等排碳大户大规模技改、设备升级,前端碳基线勘察、后端碳捕捉等持续施加资本开支。

6、IEA 等主流机构测算显示,为实现碳中和,全球未来每年相关投资额将高达5万亿美元左右,为2010年至2019年全球年均新增固定资产投资额的6倍。强设备投资浪潮来临的同时,由于需求仍将保持一定增长、而供给弹性受限,油、煤及钢铝等传统工业品的供需缺口将持续存在、价格高企。受此影响,全球通胀或高烧难退,部分传统行业有望长期维持高利润状态。

风险提示:病毒变异导致疫苗失效等。