来源:梁中华宏观研究

·概 要 ·

4月出口增速较3月明显放缓,但仍高达8.5%,主要是去年同期低基数在支撑。如果剔除基数影响,4月出口增速不到6%。从季调环比来看,4月出口季调环比为-6.7%。

分国别来看,主要贡献是俄罗斯,其次是欧盟和日本,其中俄罗斯和日本高增很大程度上与去年同期基数较低有关。分产品来看,主要贡献是机电产品,劳动力密集型产品出口大幅放缓,但仍有一定贡献;而农产品(行情000061,诊股)贡献微弱,高新技术产品继续拖累。

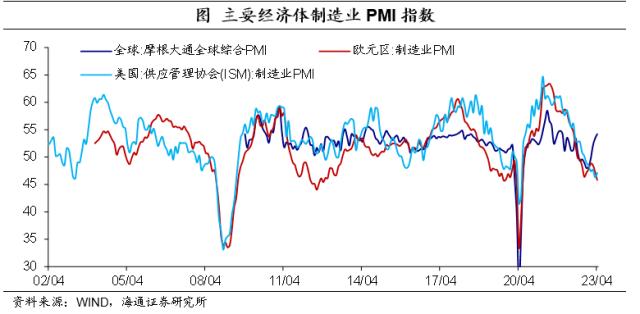

往前看,我国出口或仍有下行压力。一方面,海外经济放缓是明确的,而欧美等主要经济体贡献了全球超过50%以上的终端需求,海外需求降温将继续压制我国出口。另一方面,价格效应仍在减弱,价格对于出口的贡献将继续下滑。不过,考虑到东盟等主要经济体景气指数相对比欧美表现要好,我国出口短期或仍有韧性。

根据海关总署统计,美元计价下,2023年4月我国出口总额同比为8.5%(上一月为14.8%);进口总额同比为-7.9%(上一月为-1.4%)。4月贸易顺差为902.1亿美元。

4月出口仍高。美元计价下,4月出口增速较3月明显放缓6个百分点,但仍高达8.5%,为去年7月以来新高(除了3月)。不过,这一定程度上或与去年同期基数较低有关。如果剔除基数影响,从两年年化平均来看,4月出口增速不到6%,较上一月放缓了近9个百分点。

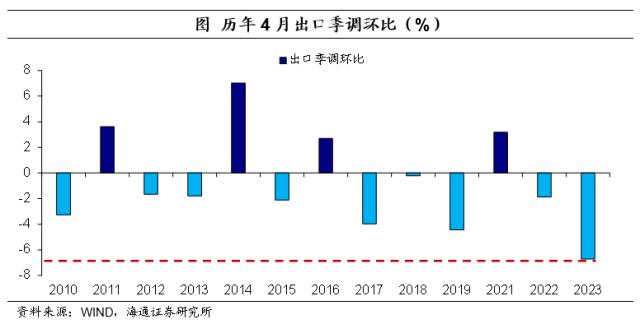

从季调环比来看,4月出口季调环比为-6.7%,再度转负;且是过去10年同期最低水平。

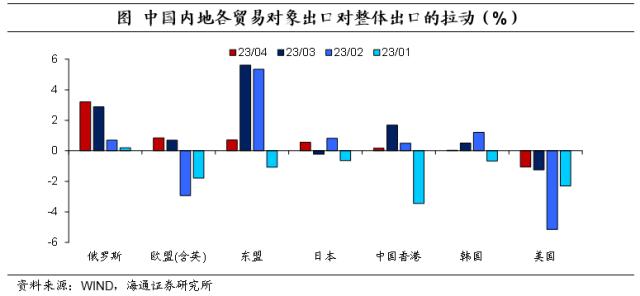

从国别来看,主要动力是俄罗斯。与3月不同的是,4月我国对东盟出口大幅放缓,减少了30多个百分点,拉动出口仅0.7个百分点。而4月我国对俄罗斯出口依然高增151.4%,较上一月继续扩大,拉动出口3.2个百分点,是最主要的贡献。

其他对出口贡献较大的是欧盟和日本,4月我国对欧盟出口增速为4.7%,略好于上一月,继续拉动出口0.8个百分点;4月我国对日本出口增速大幅转正至11.5%(上一月为-4.8%),也拉动出口0.6个百分点。

需要说明的是,4月我国对俄罗斯和日本出口高增,很大程度上与去年同期基数较低有关。例如,去年4月我国对俄罗斯出口为-25.9%,对日本出口为-9.4%。如果剔除基数,两年年化平均增速分别为37.0%和0.5%。

而我国对美出口则持续下滑,4月同比为-6.5%,连续9个月为负,拖累出口1.1个百分点。

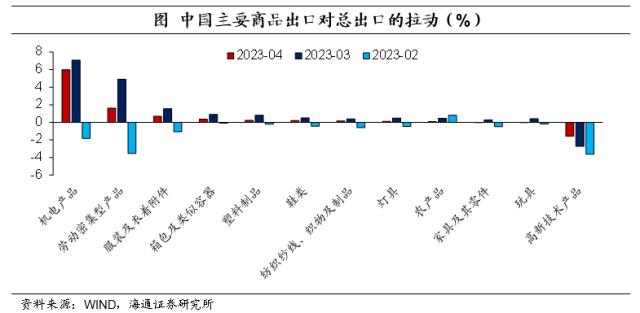

从产品来看,主要动力是机电产品。4月我国出口机电产品维持高增(10.4%),拉动出口6个百分点,仍是出口的主要贡献。这一定程度上也是与去年同期基数较低有关,如果剔除基数,4月机电产品出口仅5.0%。

4月我国劳动密集型产品出口大幅放缓至8.6%,不过仍拉动出口1.6个百分点。二者合计可以解释50%的出口增长。而农产品出口继续大幅放缓,对出口贡献微弱。

其中,劳动密集型产品中贡献较大的是服装、塑料制品、箱包以及鞋靴等,合计拉动出口1.5个百分点。

而高新技术产品出口则继续拖累,拖累出口1.6个百分点。

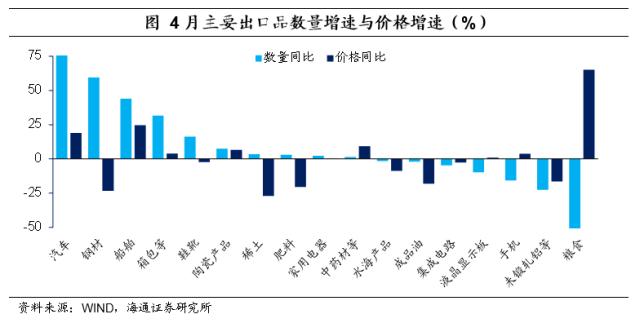

从量价拆分来看,部分产品出口的数量贡献依然明显,尤其是汽车、钢材、船舶以及箱包等等。

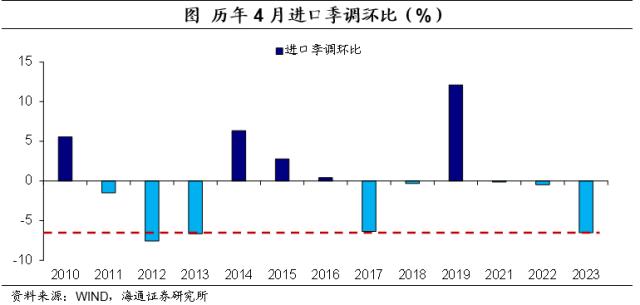

进口大幅下跌。美元计价下,2023年4月我国进口总额同比增速为-7.9%,较上一月大幅放缓6.5个百分点。且从季调环比来看,4月进口季调环比为-6.5%,为2019年5月以来最低水平,与过去10年同期水平相比也处于低位。

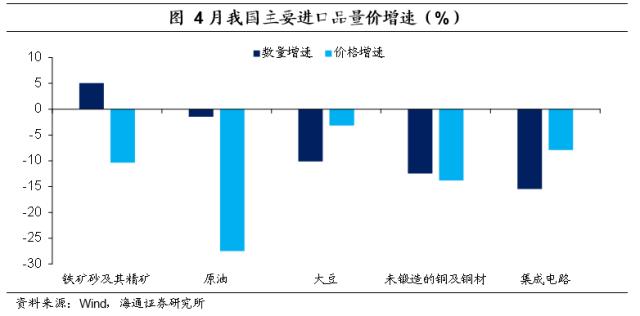

从量价来看,主要进口品的表现都偏弱。从价格来看,4月主要进口品的价格增速均为负,且较上一月跌幅扩大,尤其是原油跌幅最大。不过部分商品价格跌幅扩大与去年同期基数较高有关,例如去年4月原油进口价格同比为70.3%。

从数量来看,4月除铁矿石外,主要进口品的进口数量增速均为负,其中,集成电路、未锻造铜以及大豆进口数量跌幅都在10%以上。而铁矿石进口数量增速为正则与去年同期基数较低有关(2022年4月为-12.7%)。

往前看,我国出口或仍有下行压力。一方面,海外经济放缓是明确的,海外通胀压力仍大,货币政策仍在收紧当中,海外需求降温仍是大概率事件。而欧美等主要经济体贡献了全球超过50%以上的终端需求,海外需求降温将继续压制我国出口。另一方面,价格效应仍在减弱,价格对于出口的贡献将继续下滑。

不过,考虑到东盟等主要经济体景气指数相对比欧美表现要好,我国出口短期或仍有韧性。