民盟中央委员、红塔证券(行情601236,诊股)研究所所长、首席经济学家 李奇霖

红塔证券宏观研究员 杨 欣

红塔证券宏观研究员 卢婉琪

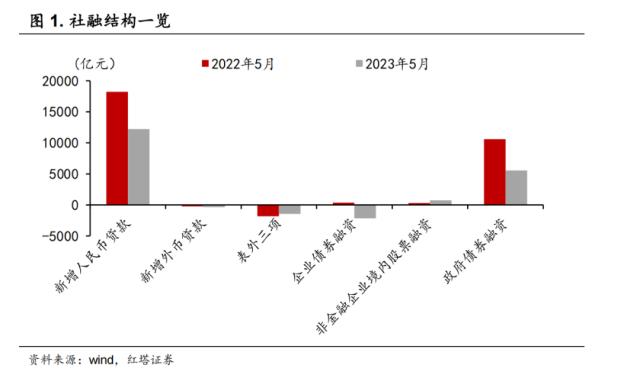

2023年5月末社会融资规模存量同比增长9.5%,增量为1.56万亿元,比上月多3312亿元,比上年同期少1.31万亿元。其中,对实体经济发放的人民币贷款增加1.22万亿元,同比少增6173亿元。

本次的社融及信贷数据有四个特征:

第一,信贷投放速度放缓。

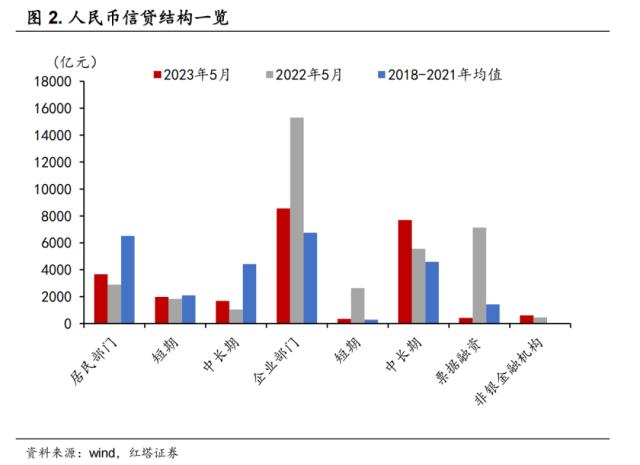

信贷口径下新增人民币贷款1.36万亿元,同比少增5418亿元。

信贷投放放缓一方面是因为基数效应,去年5月央行与银保监会召开货币信贷形势分析会,鼓励加大信贷投放力度,同期企业部门人民币贷款新增1.53万亿元,同比多增了7291亿元,其中票据融资新增了7129亿元。

而今年央行则意在保持信贷合理增长、节奏平稳。可以看到票据融资冲量的程度明显减弱了,5月票据融资仅增加420亿元,同比少增了6709亿元。

另一方面则是因为5月实体经济融资需求回落。

分部门看,住户部门的信贷数据是弱于历史同期的,短期贷款增加1988亿元,较2018-2021年同期均值少了101亿元;中长期贷款增加1684亿元,大幅低于2018-2021年同期的均值4422亿元。30大中城市商品房成交面积同比增速较4月收窄了6.2个百分点,12城二手房成交面积同比增速较4月收窄11.1个百分点,房屋销售景气度下滑,购房相关的个人按揭贷款需求减少。

企业部门的信贷延续“短期弱,中长期强”的特征。短期贷款增加350亿元,较去年少增2292亿元,较2018-2021年同期均值多增52亿元。目前大部分行业处在“主动去库”的周期中,5月BCI企业投资前瞻指数下滑5.5个百分点,对未来经营预期偏谨慎的情况下,主动投资扩产意愿不强。

中长期贷款保持韧性,新增7698亿元,较去年同期多增2147亿元,较2018-2021年同期均值多增3101亿元,可能还是与基建项目的带动以及制造业企业智能化、绿色化和数字化转型的需求相关。

另外,5月未贴现的银行承兑汇票减少1797亿元,环比多减450亿元,同比多减729亿元,表外票据规模的环比及同比减少也印证了实体经济融资需求不足的事实。

第二,企业债券融资减少。

企业债券融资净减少2175亿元,为今年以来的最低值,同比少2541亿元。一则是因为对地方政府隐性债务风险的监管趋紧,城投融资难度增加,5月城投债净融资为-401亿元;二则是部分行业企业风险仍存,债券发行难度偏高,房地产业债券发行金额为253.7亿元,同比减少47.3%,环比减少55.4%。

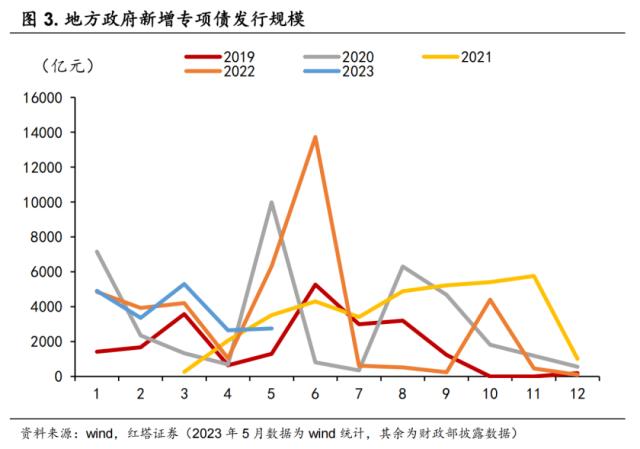

第三,政府债券融资同比少增,对社融形成拖累。

政府债券净融资5571亿元,同比少5011亿元,主要与新增专项债的发行节奏相关。去年新增专项债集中在5、6月发行,2022年5月新增专项债发行规模达6320亿元,而今年专项债发行节奏较均匀,根据Wind数据统计,5月地方政府新增专项债发行2755亿元。

第四,M2和M1同比增速双双回落。

5月末,广义货币(M2)余额同比增长11.6%,增速比上月末低0.8个百分点。一方面是因为去年二季度大规模的留抵退税后,企业部门存款增加,抬高了M2基数。去年4-5月税收收入同比分别减少47.3%和38.1%,5月非金融性企业存款同比多增了1.2万亿元。

另一方面是因为居民用存款提前还贷。存贷款利率倒挂、房价上涨预期不再,以及居民收入预期偏谨慎下主动收缩杠杆等因素使居民提前还贷行为增加。5月以来RMBS条件早偿指数明显升高,5月的居民户存款也同比少增了2029亿元。

狭义货币(M1)余额同比增长4.7%,增速比上月末低0.6个百分点。一来是因为新房销售同比增速下滑,房屋销售回款回流至房企的速度减慢;二来是因为企业补库存以及扩大资本开支的意愿较低,资金活化速度较慢。

本次偏弱的金融数据表明实体融资需求不足,与此前发布的低于预期的PMI数据、偏低的物价数据和出口数据所表征的意思一致,均指向经济修复速度放缓。

很显然,中央已经关注到了这一变化,并已经释放了稳增长的积极信号。

今日早晨,央行将7天期逆回购利率下调0.1%至1.9%。今日晚间,国家发展改革委等部门发布的《关于做好2023年降成本重点工作的通知》中也强调 “推动贷款利率稳中有降”。

鉴于1年期MLF和7天期逆回购利率变化同步性较高,后续大概率也会调降1年期MLF,届时LPR也会跟随MLF同步下调。

由于外需回落、内需修复缓慢下企业盈利能力不强,对未来预期不稳定,企业不敢轻易加杠杆,特别是行业仍在出清,存在风险溢价的地产行业融资难度较高。据克而瑞统计,5月80家典型房企的融资总量环比减少56.4%,同比减少60.4%,融资规模创下了2020年以来单月融资的新低。

降息为贷款利率下降和降低实体融资成本打开了空间,后续需要通过宽货币来提高宽信用效果。财政政策、产业政策和货币政策应协同发力,随着更多稳增长政策的落地,实体经济修复得到助力,市场风险偏好也会得到提升。